作者:張晨 王貞姬

來源:中證鵬元評級

主要內(nèi)容

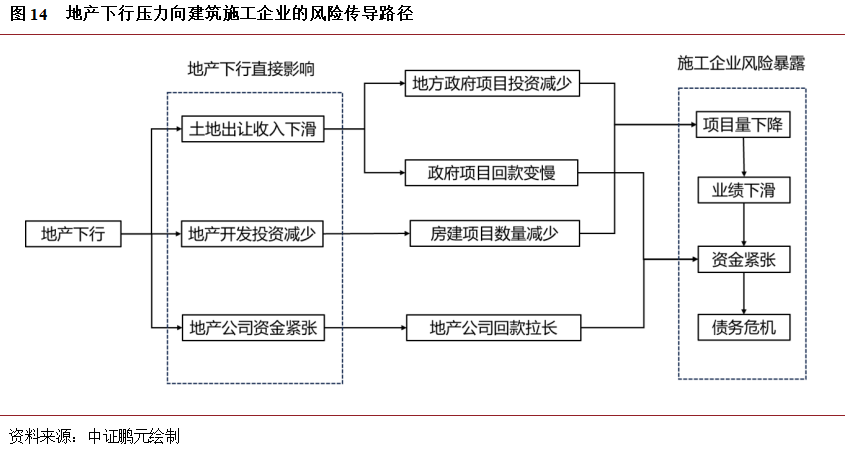

行業(yè)運行方面,2025 年以來,中國建筑行業(yè)總量收縮與結構分化的特征加劇,房地產(chǎn)市場的持續(xù)低迷與基礎設施投資的局部發(fā)力形成反差。地產(chǎn)方面,地方政府土地出讓收入降幅同比收窄,但整體而言,地產(chǎn)行業(yè)持續(xù)探底,投資降幅擴大,需求復蘇低迷,成為拖累建筑行業(yè)的主要因素。基建方面,地方政府化債壓力下,基礎設施投資總量承壓,基建投資增速降至近年較低水平,但政策資金支持背景下水利、電力及公用事業(yè)、新基建(數(shù)據(jù)中心、智能電網(wǎng)等)、海外業(yè)務等領域仍存在亮點。2025年1-8月建筑行業(yè)新簽合同額跌幅擴大,總產(chǎn)值同比增速逼近負值區(qū)間,央企市場份額進一步提升。政府專項債、超長期特別國債加快發(fā)行對滿足項目建設資金需求形成支撐,政府清退欠款有助于改善行業(yè)回款,融資環(huán)境寬松為行業(yè)提供一定緩沖,PPP項目新政有助于改善項目回款并引導行業(yè)向重運營方向發(fā)展。

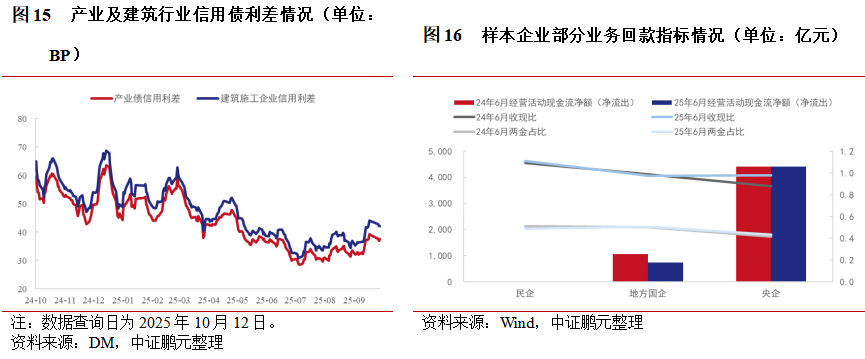

財務表現(xiàn)方面,2025年上半年樣本企業(yè)利潤降幅高于收入降幅,地方國企利潤降幅較大。部分能源電力建設、國際業(yè)務、專業(yè)工程領域建筑企業(yè)展現(xiàn)出較強業(yè)績韌性。債務規(guī)模呈現(xiàn)央企擴張、民企收縮特征,整體面臨流動性壓力,部分地方國企、民企債務風險繼續(xù)暴露。經(jīng)營現(xiàn)金流凈流出規(guī)模仍然較大,但政府清退欠款背景下整體有所改善,建筑央企為融資主力。基本面弱化背景下,行業(yè)信用利差處于低位但走擴跡象顯現(xiàn)。

整體看,2025年以來地產(chǎn)行業(yè)市場復蘇緩慢,對房建企業(yè)持續(xù)形成壓力,重點領域基建投資成為行業(yè)發(fā)展的重要驅動力。企業(yè)分化格局將進一步加劇,建筑央企具備規(guī)模優(yōu)勢,市場份額不斷提升,融資優(yōu)勢明顯,在行業(yè)調(diào)整期表現(xiàn)出較強韌性;地方國企受區(qū)域經(jīng)濟實力、業(yè)務結構、客戶結構等影響風險差異較大,但在地產(chǎn)下行及競爭加劇的背景下整體債務壓力加大;民企整體資質偏弱、融資較難、業(yè)績?nèi)趸袌龇蓊~可能進一步收縮,面臨較大債務風險。

一、行業(yè)整體運行情況

地產(chǎn)行業(yè)投資持續(xù)探底,基礎設施投資總量承壓,但政策資金大力支持背景下存在結構亮點

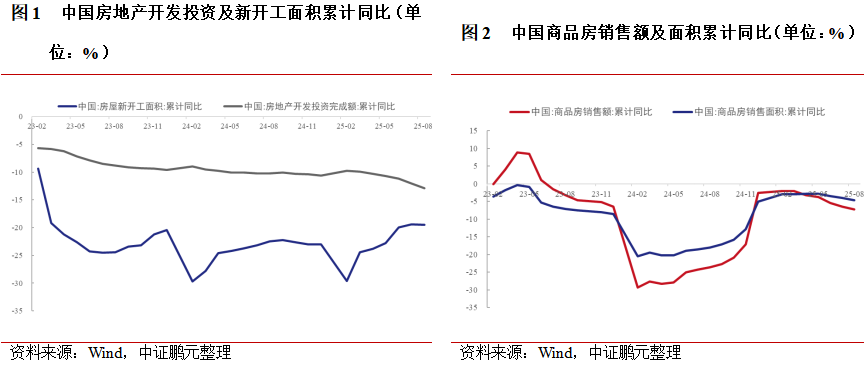

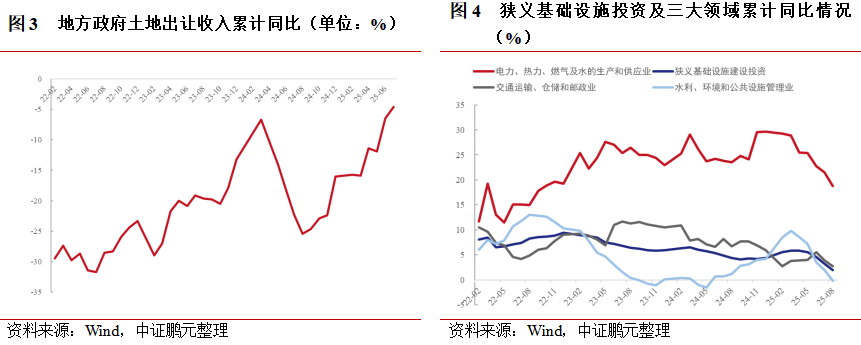

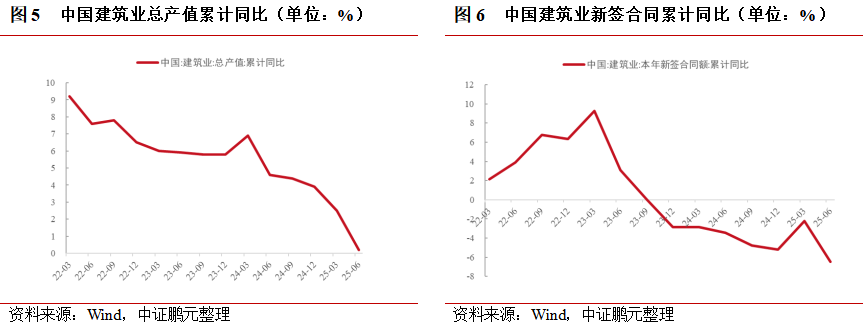

房地產(chǎn)行業(yè)持續(xù)表現(xiàn)低迷,成為拖累行業(yè)的主要因素。2025年以來我國地產(chǎn)行業(yè)政策持續(xù)推動房地產(chǎn)市場止跌回穩(wěn),通過取消限制性政策、降低購房成本、加力實施城中村改造等方式釋放需求,同時合理控制土地供應并盤活存量以改善供給,地方政府土地出讓收入降幅同比收窄,但整體看,政策效果尚未有效向投資端傳導,2025年1-8月房地產(chǎn)開發(fā)投資累計同比減少12.9%,2025年以來降幅持續(xù)擴大,新開工面積同比下降 19.5%;同時商品房銷售額及銷售面積累計同比降幅較2024年末有所收窄,但仍處負值區(qū)間,反映終端需求復蘇乏力。作為建筑業(yè)核心細分領域(占總產(chǎn)值約一半以上),房建需求疲軟導致2025年二季度建筑業(yè)總產(chǎn)值累計同比增速進一步回落,2025年1-6月僅為0.2%,已逼近負值區(qū)間。

基礎設施投資總量承壓,但存在結構性亮點。2025年1-8月狹義基建投資(不含電力)同比增長2.0%,為2022年以來月度累計增速最低水平,地方政府化債壓力下項目投放有所放緩。但結構性機會仍然存在,水利、鐵路、新基建(數(shù)據(jù)中心、智能電網(wǎng))等領域在政策推動下項目落地加快,為建筑企業(yè)提供結構性訂單機會。水利(1-8月投資增7.4%)、鐵路(1-8月投資增4.5%)等領域保持較高增速,電力、熱力、燃氣及水的生產(chǎn)和供應業(yè)投資增速有所下滑但仍然較高(18.8%),成為基建需求的核心支撐。特別是位于西藏自治區(qū)林芝市境內(nèi)的雅魯藏布江下游水電工程于2025年7月19日正式開工,總投資約1.2萬億元人民幣,建設周期預計長達10-15年。雅下水電工程將為建筑施工行業(yè)帶來重大機遇,建筑施工企業(yè)有望不同程度地受益,如中國電建、中國能建作為水電建設的“國家隊”,有望獲取較為豐富的EPC訂單;此外,地基處理企業(yè)、隧道施工企業(yè)等專業(yè)工程施工企業(yè)有望獲得較多業(yè)務機會。此外,在技術(AI)、政策(雙碳、新質生產(chǎn)力)和市場需求(數(shù)字化、綠色化) 的驅動下,2025年新基建投資,特別是數(shù)據(jù)中心和智能電網(wǎng)繼續(xù)保持高景氣度,較多建筑頭部企業(yè)加大了相關領域的業(yè)務布局。

行業(yè)新簽合同額跌幅擴大,央企市場份額進一步提升,海外訂單成為重要增長點

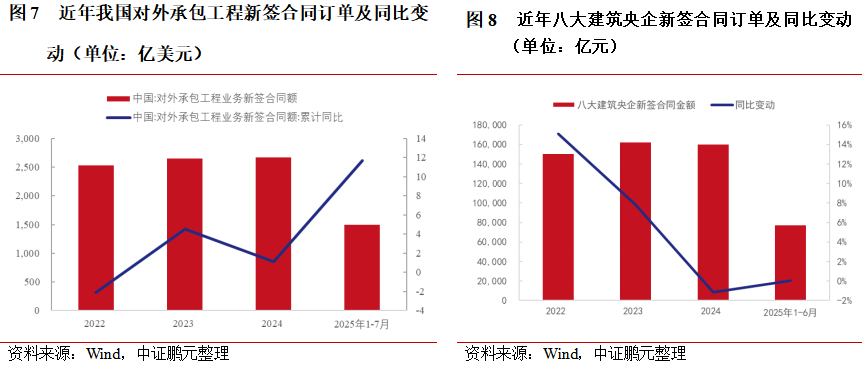

行業(yè)新簽合同額自2023年下半年起進入負增長通道,2025 年 1-6月整體降幅擴大至-6.5%,壓力已從民企、地方國企傳導至頭部央企,八大建筑央企新簽合同額2024年同比小幅下跌1.2%,2025年1-6月同比零增長,反映市場競爭進一步加劇。2025年8月建筑業(yè)PMI時隔6個月再度回落至榮枯線以下(49.1),表明建筑業(yè)總體景氣度有所收縮,其中建筑業(yè)新訂單指數(shù)(40.6)處于深度收縮區(qū)間。

八大建筑央企新簽合同金額占比從2022年的41%提升至2025年1-6的55.2%。受“一帶一路”沿線能源、交通類項目推動,境外業(yè)務成為建筑行業(yè)少數(shù)亮點,2025年1-7月我國對外承包工程新簽合同額同比增長11.7%,但海外業(yè)務需關注地緣政治沖突與匯率波動風險。

政府專項債、超長期特別國債加快發(fā)行對滿足項目建設資金需求形成支撐,政府清退欠款有助于改善建筑行業(yè)經(jīng)營回款,融資環(huán)境寬松為行業(yè)提供一定緩沖,PPP項目新政改善項目回款并引導行業(yè)向重運營方向發(fā)展

2025年以來央行實施適度寬松的貨幣政策,強化逆周期和跨周期調(diào)節(jié),為經(jīng)濟穩(wěn)定增長創(chuàng)造適宜的貨幣金融環(huán)境。2025年5月15日央行下調(diào)金融機構存款準備金率0.5個百分點,釋放長期資金約1萬億元。2025年5月20日,LPR(貸款市場報價利率)報價隨政策利率下調(diào),1年期LPR為3.0%(下調(diào)10個基點),5年期以上LPR為3.5%(下調(diào)10個基點)。適度寬松的貨幣政策背景下,有息債務規(guī)模較大的建筑施工行業(yè)付息壓力有所緩解。

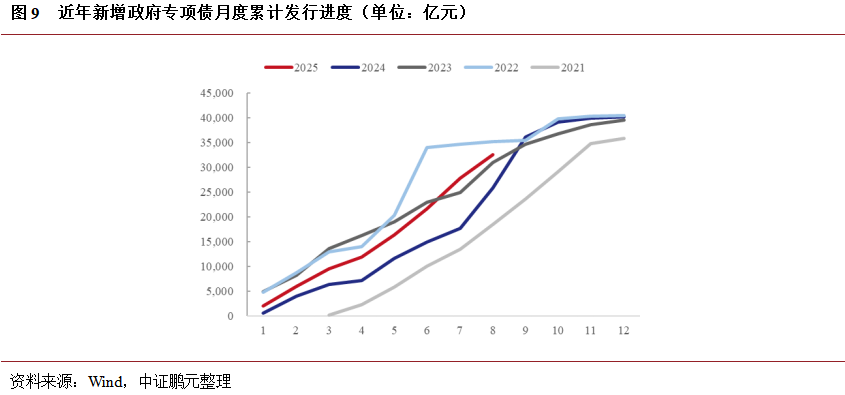

資金層面,政府專項債、超長期特別國債加快發(fā)行對滿足項目建設資金需求形成支撐,政府清退欠款有助于改善建筑行業(yè)經(jīng)營回款。截至2025年9月18日,2025年新增地方政府專項債累計凈發(fā)行規(guī)模為34,139億元,為近年較高水平,占全年計劃發(fā)行規(guī)模4.4萬億元的77.59%;2025年超長期特別國債累計發(fā)行規(guī)模已達11,480億元,占全年計劃發(fā)行規(guī)模13,000億元的88.3%,其中“兩重”建設項目(用于國家重大戰(zhàn)略實施和重點領域安全能力建設)清單的8,000億元已全部下達完畢。但需注意從資金落地-項目開工-企業(yè)訂單轉化-業(yè)績體現(xiàn)存在一定時滯,短期內(nèi)難以完全對沖下行壓力。2025年政府繼續(xù)加強清退政府欠款,其中專項債券資金成為了重要的政策工具,其使用力度和范圍都有顯著擴大,同時各地也結合自身債務情況采取了多樣化的措施。

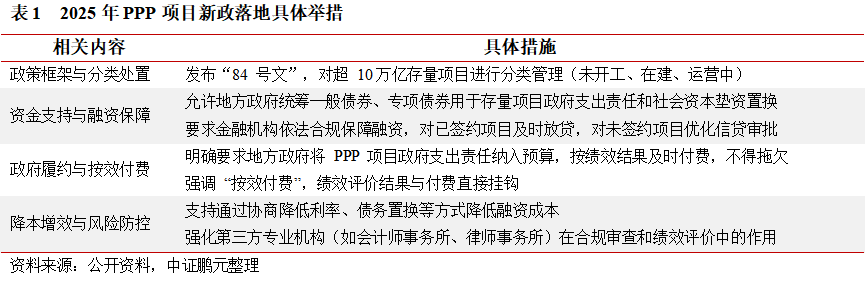

政策方面,2025年國務院辦公廳轉發(fā)的財政部 《關于規(guī)范政府和社會資本合作存量項目建設和運營的指導意見》(國辦函〔2025〕84號文)。該政策主要針對存量PPP項目(2023年2月PPP模式被叫停前已實施的項目),旨在解決其歷史遺留問題,并與2023年推出的聚焦“使用者付費”的PPP新機制實現(xiàn)銜接。政策的核心目標之一是解決社會資本方(包括建筑企業(yè))的墊資建設成本回收問題。通過專項債資金注入和強制政府履約付費,施工企業(yè)長期應收款有望逐步收回。政策強力導向“真運營”,項目的長期盈利能力和持續(xù)服務質量成為獲取政府支付的關鍵。歷史上操作不規(guī)范、績效評價體系不完善或實際運營效果未達預期的項目,其回款仍可能因審計、績效重新評估等程序性障礙而受阻。運營能力強、項目管理規(guī)范的建筑企業(yè)將成為本輪政策調(diào)整的受益者。同時在國資委強調(diào)推動國有企業(yè)戰(zhàn)略性重組和專業(yè)化整合的政策背景下,未來央企進行內(nèi)外部整合的力度可能加大,近期多家大型建筑央企正積極推進內(nèi)部的專業(yè)化整合與戰(zhàn)略重組,如2025年8月,中鐵十九局集團有限公司宣布將6家下屬單位合并為施工業(yè)務、技術服務及投資業(yè)務3家專業(yè)化公司。隨著央企整合的推進,其競爭力及經(jīng)營效率有望進一步提升。

二、樣本企業(yè)財務表現(xiàn)

樣本企業(yè)利潤降幅高于收入降幅,且不同屬性呈現(xiàn)差異化,地方國企利潤降幅較大,部分企業(yè)展現(xiàn)出較強業(yè)績韌性

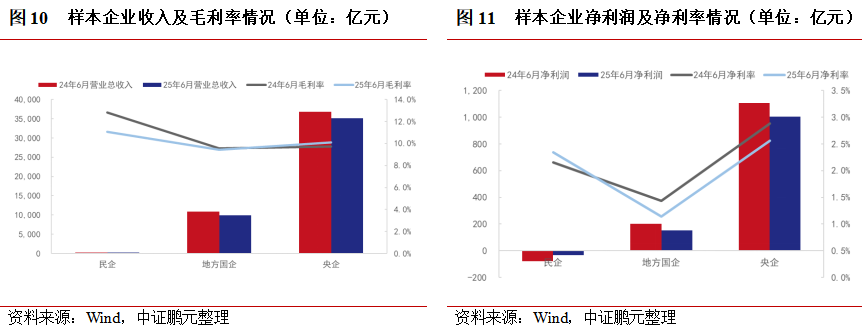

樣本企業(yè)[1]營收規(guī)模收縮,2025年1-6月合計營業(yè)總收入同比下降5.5%。不同所有制樣本企業(yè)分化較為顯著,其中民企降幅最大(-18.2%),地方國企同比下滑8.7%,央企(-4.5%)降幅較小,央企營業(yè)總收入占比提升0.8個百分點至77.5%。

樣本企業(yè)毛利率[2]同比穩(wěn)定(+0.1個百分點),其中民企毛利率降幅較大(-1.8個百分點)。利潤端受減值損失侵蝕仍然較大,2025年1-6月樣本企業(yè)資產(chǎn)減值與信用減值合計占利潤總額的19.8%,但減值計提規(guī)模同比略有縮小。2025年1-6月樣本企業(yè)凈利潤同比減少8.8%,利潤降幅高于收入降幅,其中地方國企同比降幅較大(-24.3%),民企整體凈利潤仍為負值,但虧損有所收窄。

部分樣本企業(yè)在行業(yè)低迷中展現(xiàn)出較強的業(yè)績韌性。如能源電力建設行業(yè)龍頭中國能源建設股份有限公司(股票代碼:601868.SH)2025年1-6月營業(yè)收入同比增長9.2%,凈利潤同比增長5.7%,在建筑央企中表現(xiàn)突出;部分企業(yè)布局海外,對沖了國內(nèi)市場下行壓力,如全球水泥生產(chǎn)線龍頭中國中材國際工程股份有限公司(股票代碼:600970.SH)營業(yè)收入同比增長3.7%,凈利潤同比增長3.3%;部分專業(yè)工程公司在細分領域保持競爭優(yōu)勢,如我國鋼結構建筑領域的領先企業(yè)長江精工鋼結構(集團)股份有限公司(股票代碼:600496.SH)營業(yè)收入同比增長29.5%,凈利潤同比增長27.8%。

樣本企業(yè)債務規(guī)模表現(xiàn)為央企擴張、民企收縮,整體面臨流動性壓力,部分地方國企、民企繼續(xù)暴露債務風險

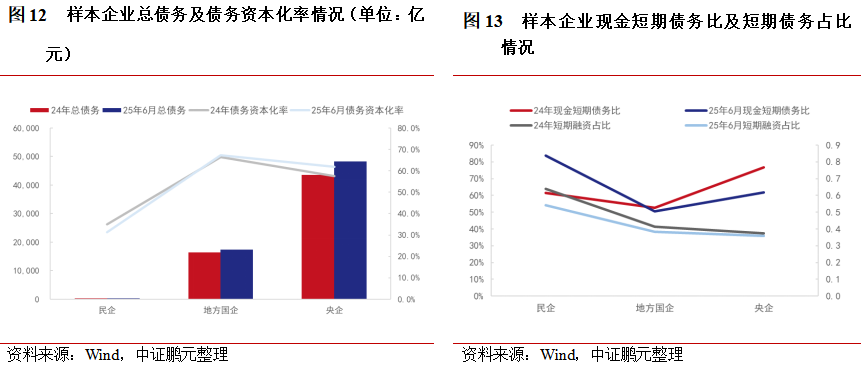

截至2025年6月末,樣本企業(yè)總債務[3]為6.60萬億元,較2024年末增長9.3%,其中央企增長10.4%、地方國企增長6.2%、民企增長3.9%,央企總債務占比達73.0%。截至2025年6月末,樣本企業(yè)債務資本化率[4]為64.1%,較2024 年底上升0.8個百分點,其中央企上升4.3個百分點至61.8%,而民企則下降3.7個百分點至31.4%。

樣本企業(yè)仍面臨流動性壓力,截至2025年6月末樣本企業(yè)現(xiàn)金短期債務比中位數(shù)為0.52,較2024年末下降0.1,其中央企現(xiàn)金短期債務比為0.62倍,地方國企0.51倍,民企較高為0.84倍。從期限結構看,樣本企業(yè)債務期限結構有所優(yōu)化,短期債務占比平均為39.1%,較2024年末下降3.2個百分點,但民企短期債務仍占比較高(54.0%)。

從個體情況看,受地產(chǎn)下行因素影響,2025年以來建筑企業(yè)風險持續(xù)暴露。據(jù)《企業(yè)觀察報》統(tǒng)計,2025年上半年我國有1,300余家建筑企業(yè)進入破產(chǎn)程序。2025年7月,合肥建工集團有限公司(以下簡稱“合肥建工”)正式進入破產(chǎn)清算階段。合肥建工項目高度依賴恒大,大量工程款難以收回,疊加地產(chǎn)行業(yè)下行,眾多在建項目陷入停滯,最終引發(fā)債務危機。民營企業(yè)騰越建筑科技集團有限公司高度依賴關聯(lián)方碧桂園,存在大量法律訴訟與失信記錄,2025年上半年虧損34.9億元,截至6月末凈資產(chǎn)為-39.17億元,目前已資不抵債。

樣本企業(yè)經(jīng)營現(xiàn)金流凈流出規(guī)模仍然較大,但政府清退欠款背景下整體有所改善,建筑央企為融資主力,行業(yè)信用債利差處于低位但走擴跡象顯現(xiàn)

2025年1-6月,樣本企業(yè)收現(xiàn)比為0.99,同比基本持平,同時政府清退欠款背景下,經(jīng)營活動現(xiàn)金流凈額凈流出規(guī)模同比略有收窄,兩金占比[5]同比小幅下降0.8個百分點至48.3%,地方國企(50.8%)及民企(48.9%)兩金占比較高,墊資情況較為突出,但民企回款情況有所改善,兩金占比同比下降2.3個百分點。行業(yè)放緩背景下,企業(yè)投資降速,2025年上半年投資活動現(xiàn)金流凈流出同比小幅收窄5%。籌資活動現(xiàn)金流仍呈大幅凈流入(5,340.85億元),行業(yè)企業(yè)仍高度依賴外部融資彌補經(jīng)營缺口;其中央企占比86.8%,民企僅整體凈流入13.54億元,資金持續(xù)流入央企,民企仍面臨再融資壓力。

融資市場呈現(xiàn)等級分化特征,2025年上半年行業(yè)AAA主體債券發(fā)行占比超80%,同時融資成本較低,2025年1-8月建筑施工行業(yè)發(fā)債企業(yè)平均票面利率為2.04%,但部分低評級地方國企與民營企業(yè)仍面臨再融資困難。目前建筑行業(yè)信用利差處于低位,結構性資產(chǎn)荒背景下,市場定價尚未充分反映基本面弱化的潛在風險,近期行業(yè)利差已有走擴跡象,關注后續(xù)波動加劇風險。

三、行業(yè)調(diào)整期 競爭格局將如何演化?

整體看,地產(chǎn)行業(yè)支持政策持續(xù)發(fā)力但恢復緩慢,重點領域基建投資在資金加速落地推動下成為行業(yè)發(fā)展的重要驅動力,企業(yè)分化格局將進一步加劇

地產(chǎn)行業(yè)持政策持續(xù)發(fā)力但市場恢復緩慢,銷售端逐步止跌企穩(wěn),但開發(fā)投資整體仍呈下降趨勢,對房建企業(yè)形成持續(xù)壓力。重點領域基建投資在資金加速落地推動下成為行業(yè)發(fā)展的重要驅動力,中央超長期國債與地方專項債形成實際投資將拉動交通、水利、能源等基建領域需求。地方政府化債持續(xù)推進,但地方政府及城投公司整體債務壓力仍相對較大,資金面整體偏緊,新增基礎設施投資放緩,部分依賴政府項目的建筑企業(yè)回款周期仍然較長。

企業(yè)分化格局將進一步加劇,建筑央企具備規(guī)模優(yōu)勢,市場占有率不斷提升,融資優(yōu)勢明顯,在行業(yè)調(diào)整期表現(xiàn)出較強韌性。地方國企受區(qū)域經(jīng)濟實力、業(yè)務結構、客戶結構等影響風險差異較大,但在地產(chǎn)下行及競爭加劇的背景下,整體債務壓力加大,近年部分省級建筑國企已爆發(fā)債務危機。民營建筑企業(yè)整體資質偏弱、融資較難、業(yè)績?nèi)趸袌龇蓊~可能進一步壓縮,面臨較大債務風險和出清壓力。

2025年以來建筑行業(yè)呈現(xiàn)出深度調(diào)整與結構分化的特征,傳統(tǒng)追求規(guī)模、高杠桿高周轉的增長模式難以為繼,面對整體下行壓力及結構性機會,行業(yè)在調(diào)整中孕育新的發(fā)展動能。信用分化加劇的趨勢仍將持續(xù),而提升抗風險能力、聚焦現(xiàn)金流、穩(wěn)健培育增長點將成為企業(yè)生存與發(fā)展的關鍵。

[1] 建筑施工行業(yè)樣本企業(yè)共75家,包括地方國企48家、民企14家、央企13家,發(fā)債子公司不重復納入統(tǒng)計。

[2] 本文中財務比率統(tǒng)一采用中位數(shù)統(tǒng)計以更好反映個體表現(xiàn)。

[3] 總債務=短期借款+應付票據(jù)+一年內(nèi)到期的非流動負債+長期借款+租賃負債+應付債券+永續(xù)債。

[4] 債務資本化率=總債務/(所有者權益+總債務-永續(xù)債)。

[5] 兩金占比=(應收賬款+合同資產(chǎn)+存貨)/總資產(chǎn)。

作者 | 張晨 王貞姬

部門 | 中證鵬元 工商企業(yè)評級部

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“中證鵬元評級”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權歸原作者所有,未經(jīng)授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級