金融與科技知識服務平臺,提供研究 + 咨詢 + 品牌 + 培訓 + 傳播等服務,目前已經服務超過300家機構;更多精彩內容請登陸網站:01caijing.com。

作者:觀點新媒體

來源:觀點(ID:guandianweixin)

面對這些流動性欠佳的資產,榮盛給出了兩條路,要么到期回購,要么承諾保值,不增值就自掏腰包補足差額。

觀點網 榮盛發展的“以物抵債”大戲,再次拉開帷幕。

最新消息顯示,榮盛發展拿出了十三處商鋪、車位、酒店等壓箱底的家當,對現存債務進行沖抵,一口氣化解26.51億元的債務。

雖說“以物抵債”已是榮盛的經典戲碼,但這次新增的“售后彩蛋”卻讓人眼前一亮。

公告明確,資產沖抵相關債務之后,公司還搭上兩種“售后計劃”,其一是在約定期限內進行回購回轉;其二則是保留運營權,并立下業績“軍令狀”,如若考核未達標,需由公司進行現金補償。

顯然,這類流動性較差的資產已經很難繼續打動債權人們,他們期待的,終究是更實在的現金流動與確定性。

以物抵債

榮盛發展的資產大挪移再次上演,這次甩出的是13處商鋪、車位與酒店大禮包,直接沖抵了26.51億元債務。

最新消息顯示,近日,榮盛發展發布了長達26頁的債務重組報告,通過債務轉讓、豁免、以物抵債、債務加入等方式進行化債。

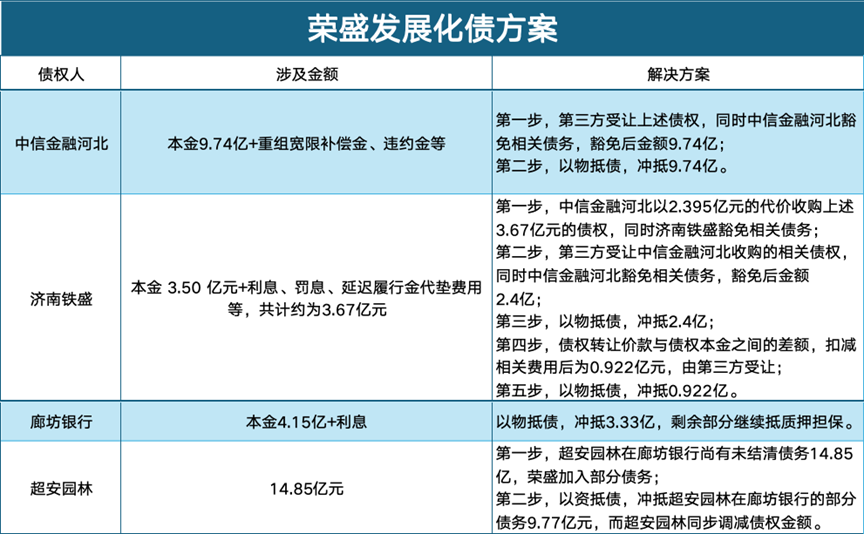

首先,面對中信金融河北的9.74億元債務本金及重組寬限補償金、違約金,榮盛發展使出一招“金蟬脫殼”,由第三方廊坊開發區榮金房地產開發有限公司接盤債務,再由中信豁免部分款項。

公告明確,豁免后的債務金額為9.74億元,換言之,簡單轉手后,榮盛發展輕松甩掉重組寬限補償金和違約金。

緊接著,公司再以“以物抵債”的方式,完成最后一擊,將債務轉化為實物資產。

數據來源:企業公告、觀點指數整理

另一邊,與濟南鐵盛的存續3.67億元債務,榮盛則玩起了拆分術。先讓中信金融河北以2.395億元的代價收購上述債權并豁免部分,豁免后,債務瞬間“縮水”至2.4億元,而這部分債務,同樣由第三方接盤,繼續以實物資產沖抵。

但收購價與債權本金之間,仍剩余0.922億元的差額,面對近億元的債務,濟南鐵盛可不愿吃下“啞巴虧”。對此,榮盛發展同樣祭出了“第三方接盤+以資抵債”的手法進行資產化。

至于子公司盛宏地產與廊坊銀行之間的4.15億元債務,榮盛選擇“部分抵債、部分留保”,其中3.33億元以資產沖抵,剩余部分則繼續提供抵質押擔保。

最后,面對超安園林14.85億元未結債務,榮盛發展則上演“債務接龍”。

公告明確,超安園林又與廊坊銀行有14.85億元的未清償債務,榮盛發展選擇主動加入其中9.77億元,并再次通過“以物抵債”完成化解,剩余部分同樣留保。

數據來源:企業公告、觀點指數整理

整場操作中,榮盛共拿出13處商鋪、車位、酒店等資產,評估價值約26.17億元,最終實現超過26.51億元的債務沖抵。

對榮盛發展而言,這場“資產換債務”的大戲,可謂一舉三得,既消化了難變現的存量資產,又緩解了現金流壓力,還快速提升化債效率,美化了財務報表。

不過,值得注意的是,此次債務的接盤俠廊坊開發區榮金房地產開發有限公司,實則為榮盛發展的關聯公司。該公司成立于2016年10月24日,注冊資本3000萬元,該公司由廊坊匯督持有72%股權,榮盛發展則持有剩余權益。

在2025年中期財報中,榮盛發展還為上述控股公司8.33億元融資進行了擔保。

換言之,這個所謂的第三方公司,更像是榮盛發展“左手倒右手”的一場資產騰挪術。

對賭協議

實際上,自2025年推出“以物抵債”玩法以來,榮盛發展已經悄悄化解了超過85億元的債務。

最近一次是在1月19日,當時榮盛發展上演了一場“以物易股、資產收購、以物抵債”的連環計,僅用價值2500萬元的資產,卸掉了近億元的債務包袱。

不過,當時觀點新媒體便提出,榮盛發展用于抵債的資產多位于低能級城市,且大多為流動性較差的商鋪、車位,這些“沉睡資產”在眼下的市場環境中,究竟能有多少增值潛力?未來又該怎么變現?

面對這些疑問,榮盛發展在此次的公告中也明確提出了“售后方案”。

其一,針對濟南鐵盛那筆0.922億元的債務,榮盛發展計劃用部分商業用房及車位進行沖抵,同時,公司與第三方簽下了“三年之約”,到期后,可按原價回購回轉。

從另一個角度來看,這場近億元的債務化解,表面看是“以物抵債”,但其本質卻更像一筆用不動產外殼包裝過的融資,資產只是短期出表,債務并未真正消失。

不過,對榮盛發展而言,這至少換來了寶貴的三年緩沖期。

其二,而涉及中信金融河北、廊坊銀行及超安園林的25.24億元抵債資產,再加上此前與廊坊財達、廊坊金達尚未處置的33億元擔保財產,榮盛發展則與金融機構簽了長達8年的“資產托管+對賭協議”。

根據協議,在約定的8年時間里,上述資產每年需實現3%的增值目標。如若考核達標,超額部分將作為榮盛發展的委托管理費;如若考核未達標,將由公司現金補足。

也就是說,面對這些流動性欠佳的資產,榮盛給出了兩條路,要么到期回購,要么承諾保值,不增值就自掏腰包補足差額。

此番“售后保障”無疑給債權人吃下一顆定心丸,但也意味著,榮盛發展將長期背負資產運營的績效壓力與補足風險。

更值得思考的是,這種以“保值承諾”換取債務展期的模式,是否也折射出公司手中資產的實際議價能力正在松動?

翻看2025年中期報告不難發現,截至期末,榮盛發展存貨規模高達994.43億元,其中365.5億元已用于融資抵押。存貨中,開發成本約674億元,開發產品約293億元,而出租開發產品僅不到700萬元。

而報告期末,公司的短期借款仍有8703.66萬元,應付票據及應付賬款261.02億元,應付利息62.95億元,一年內到期的非流動負債為256.76億元。

換言之,榮盛發展手中的資產不算少,但能動的卻不多,面對持續到期的債務洪流,“以物抵債”這張牌還能打出多久?當可抵之物越來越少,接下來榮盛發展又該何去何從?

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“觀點”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

觀點

觀點